La guerre en Ukraine pèse sur l'économie et fait augmenter les coûts des entreprises, mais la hausse des prix de vente semble plus limitée

L’exposition directe à l’Ukraine et à la Russie via les ventes et les approvisionnements reste faible pour les entreprises belges. Malgré cela, la guerre en Ukraine et les sanctions visant la Russie ont impacté lourdement leurs activités, que ce soit au travers d’une explosion du coût des inputs ou d’une intensification des problèmes d’approvisionnement. Une forte hétérogénéité sectorielle est observée au niveau des répercussions négatives : les secteurs dépendant dans une plus large mesure d’inputs énergétiques (secteur des transports et de la logistique, l’aviation et, plus généralement, l’industrie) ou de produits alimentaires (l’horeca, l’industrie alimentaire et la vente au détail alimentaire) sont davantage exposés. Ceci étant dit, les entreprises ne semblent pas encore répercuter intégralement la hausse du coût des inputs sur leurs prix de vente. C’est ce qui ressort d’une nouvelle enquête menée par la BNB et plusieurs fédérations d’entreprises auprès des entreprises belges. Les différents vents contraires auxquels elles font face ont indéniablement une incidence négative sur l’activité et sur les plans d’investissement. Selon la moitié des entreprises interrogées, celle-ci se maintiendrait sur le moyen terme et durerait plus d’un an.

Entre le 28 et le 30 mars 2022, plusieurs fédérations d’entreprises et d’indépendants (BECI, SNI, UCM, UNIZO, UWE et VOKA) ont mené une enquête ad hoc auprès des entreprises belges. L’initiative est coordonnée par la BNB et la FEB et vise à prendre la mesure de la perception des entreprises dans le climat conjoncturel actuel et plus particulièrement des difficultés auxquelles les entreprises et les indépendants sont confrontés dans le cadre de la guerre en Ukraine[1]. Au niveau méthodologique, l'approche a été similaire à celle des enquêtes menées de mars 2020 à octobre 2021 dans le cadre de la crise du COVID-19. Le questionnaire est différent et a été adapté à la situation et aux préoccupations actuelles. Au total, 2 415 entreprises et indépendants ont participé à cette enquête. Il convient de garder à l’esprit la forte incertitude qui caractérise le contexte actuel ainsi que la subjectivité qui est inhérente aux données d’enquête, ce qui requiert une certaine prudence dans l’interprétation des résultats présentés.

Les entreprises belges sont relativement peu exposées directement à l’Ukraine et à la Russie

La guerre en Ukraine a eu pour effet de réduire drastiquement les échanges commerciaux avec l’Ukraine et la Russie, notamment en raison des sanctions économiques et financières qu’un groupe de pays occidentaux imposent à ce dernier pays. En moyenne, selon les entreprises interrogées, 0,7 % de leurs ventes et 1,6 % de leurs approvisionnements étaient en lien direct avec l’Ukraine ou avec la Russie avant le début de la guerre. Même si, d’un point de vue agrégé, l’exposition directe reste limitée, elle diffère sensiblement en fonction du secteur d’activité. Le secteur de l’industrie manufacturière (en particulier l’industrie chimique et pharmaceutique et l’industrie alimentaire) et celui des transports et de la logistique apparaissent plus exposés que la moyenne aux échanges commerciaux avec les deux pays, tant au niveau des ventes qu’à celui des approvisionnements. Le secteur de l’agriculture se caractérise lui aussi par une forte exposition directe, mais en grande partie au niveau des approvisionnements. Par contre, d’autres secteurs d’activité, comme les services de support, sont exposés dans une moindre mesure par voie directe.

Qu’il s’agisse des ventes ou des approvisionnements, l’exposition directe augmente avec la taille des entreprises. Ainsi, 30 % des entreprises qui occupent plus de 50 employés réalisaient des ventes en direction d’un des deux pays (contre seulement 6 % des entreprises comptant moins de 50 employés) et 34 % s’y approvisionnaient (contre 12 % des entreprises comptant moins de 50 employés). Toutefois, la part des approvisionnements et, surtout, celle des ventes de la plupart des entreprises interrogées restent inférieures à 5 % du total. Par ailleurs, la dimension régionale ne semble pas entraîner de différences significatives au niveau de l’exposition directe.

Après s'être atténués durant les mois qui ont précédé la guerre, les problèmes d'approvisionnement se sont à nouveau fortement intensifiés

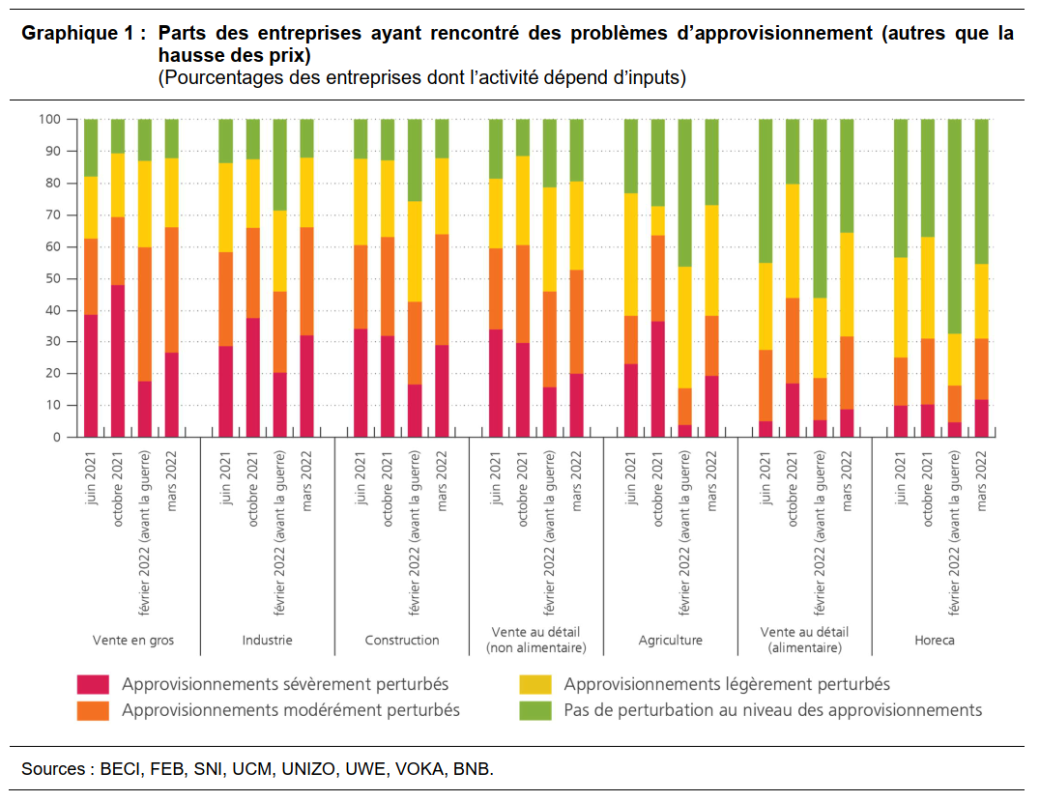

La solide reprise postérieure à la crise du COVID-19 avait conduit à des problèmes d’approvisionnement qui avaient pesé sur l’activité des entreprises belges, un point qu’une enquête similaire menée en octobre 2021 avait notamment mis en lumière. En mettant en parallèle cette dernière et l’enquête actuelle, on remarque qu’entre la fin de 2021 et l’entame de la guerre en Ukraine, une nette amélioration avait été observée au niveau des goulets d’étranglement dans les chaînes d’approvisionnement. La guerre en Ukraine a cependant interrompu cette tendance à l’embellie. La part des répondants déclarant rencontrer des problèmes d’approvisionnement « modérés » ou « sévères » a vivement augmenté à nouveau. L’ensemble des secteurs d’activité rapportent un renforcement des problèmes d’approvisionnement, mais qui sont plus marqués dans certains secteurs dont l’activité dépend dans une plus large mesure des approvisionnements (par exemple la construction, l’industrie manufacturière, le commerce, l’agriculture et l’horeca). Ainsi, les approvisionnements de près des deux tiers des entreprises actives dans l’industrie manufacturière, la vente en gros et la construction ont été modérément ou sévèrement perturbés en mars. Elles sont plus de la moitié dans la vente au détail non alimentaire et environ un tiers dans l’agriculture, la vente au détail alimentaire et l’horeca. Dans ces sept derniers secteurs, un élargissement de cette proportion est observé depuis le début de la guerre en Ukraine, qui oscille entre 6 et 23 points de pourcentage. On ne peut exclure que d'autres facteurs, tels que les nouvelles mesures sanitaires restrictives en Chine, jouent également un rôle dans l'aggravation des problèmes d'approvisionnement. Néanmoins, cela indique vraisemblablement que l'impact économique négatif de la guerre et des sanctions est, en raison de l'interdépendance internationale des chaines de production, nettement plus important que ne le suggèrent les chiffres sur l'exposition commerciale directe à l'Ukraine et à la Russie.

Le coût des inputs a explosé pour les entreprises, en grande partie en raison de l’évolution des prix énergétiques

Les problèmes d’approvisionnement et les barrières commerciales restreignent l’offre de biens et de services et causent des pressions inflationnistes, comme les statistiques mensuelles liées à l’évolution des prix l’ont d’ores et déjà mis en lumière. À ce niveau, les entreprises interrogées dont l’activité dépend d’inputs (c’est-à-dire l’énergie, les produits intermédiaires, les matières premières, le transport, l’emballage) ont fait état d’une forte, voire très forte hausse de leurs coûts de leurs inputs au cours des six derniers mois. Pour près d’un tiers des entreprises interrogées dont l’activité dépend d’inputs, la hausse est comprise entre 0 et 20 %, tandis que, pour un second tiers, elle se situe entre 20 et 50 % et que, pour le tiers restant, elle est encore plus vive et dépasse 50 %. Le renchérissement des inputs n’épargne aucun secteur d’activité, mais les secteurs les plus touchés dépendent dans une large mesure soit des produits énergétiques (l’agriculture, le secteur des transports et de la logistique), soit des produits alimentaires (l’horeca, la vente au détail alimentaire ou l’industrie alimentaire). Enfin, seules 5 % d’entre elles déclarent que le coût des inputs n’a pas augmenté au cours des six derniers mois.

Sachant que les prix de l’énergie ont explosé ces derniers mois, une grande source d’hétérogénéité entre les entreprises réside dans la part des énergies au sein de leurs inputs. Selon les entreprises interrogées dont l’activité dépend d’inputs, l’énergie représente en moyenne 11 % du coût de leurs inputs (coûts salariaux exclus) en temps normal. Cependant, pour un répondant sur dix, la part de l’énergie est supérieure à 20 %, et ces entreprises plus exposées à la forte augmentation des prix énergétiques font évidemment face à un renchérissement plus important de leurs inputs considérés dans leur globalité.

Selon les entreprises interrogées, les difficultés auxquelles elles sont confrontées aujourd’hui – hausses du coût des inputs et des coûts salariaux et problèmes d’approvisionnement – réduisent la production et la prestation de services de 7 % en moyenne. L’impact négatif sur la production et sur la prestation de service est tout au moins comparable à celui observé lors de l’enquête menée en octobre 2021, même s’il convient de noter que certains secteurs d’activité subissent un impact plus marqué à l’heure actuelle (par exemple l’industrie et le secteur des transports et de la logistique).

L’indexation automatique augmente fortement les couts salariaux, et 31% des petites entreprises et 49% des grandes entreprises y voit un obstacle à la production ou la prestation des services

Dans le cadre de l’enquête, les répondants ont été amenés à dresser la liste des principaux problèmes qui entravent la production ou la prestation de services. Pour l’ensemble des répondants, le prix élevé de l’énergie est l’obstacle le plus souvent cité (45 % des répondants). La grande incertitude (35 %), le prix élevé des biens intermédiaires et des matières premières (35 %) et les problèmes d’approvisionnement (34 %) sont aussi fréquemment mentionnés. Le coût élevé de la main-d’œuvre représente un problème majeur pour 31 % des entreprises de petite taille (1 à 10 employés), 41 % des entreprises de taille moyenne (10 à 50 employés) et 49 % des entreprises de grande taille (plus que 50 employés). A contrario, la faible demande (23 %) et le prix élevé des services (13 %) sont évoqués dans une moindre mesure. Enfin, seules 14 % des entreprises interrogées déclarent ne rencontrer aucun obstacle dans l’exercice de leur activité.

Ainsi, outre le renchérissement des inputs, les entreprises doivent également faire face à une augmentation des coûts salariaux, qui est principalement liée au mécanisme d'indexation automatique des salaires. Ainsi, les entreprises interrogées qui occupent des employés rapportent une hausse moyenne des coûts salariaux de 5 % comparativement à la situation prévalant six mois auparavant. Cette évaluation est à peu près uniforme quels que ce soient la taille des entreprises ou leur secteur d’activité.

Le gouvernement a prolongé de quelques mois le système de chômage temporaire initié durant la crise du COVID-19. Selon les entreprises interrogées, moins de 1 % de l’emploi dans le secteur privé est encore sous le régime de chômage temporaire, soit un taux comparable à celui observé en octobre 2021. Une forte augmentation n’a pas été enregistrée dans les secteurs qui sont davantage exposés aux conséquences directes et indirectes de la guerre en Ukraine.

Les entreprises n’ont pas répercuté l’intégralité de la hausse du coût des inputs sur leurs prix de vente

Face à une accélération importante des coûts, une entreprise peut choisir de répercuter (entièrement ou partiellement) celle-ci sur ses prix de vente, mais ceci n’est pas automatique et dépend aussi de l’impact attendu sur le volume des ventes et de la durée des contrats en cours. La quasi-totalité des entreprises interrogées dont l’activité dépend d’inputs ont en effet relevé leurs prix de vente au cours des six derniers mois. Cependant, plus des trois quarts d’entre elles indiquent un taux de progression de leurs prix de vente inférieur à celui du coût de leurs inputs au cours des six derniers mois. Pour une grande partie de ces entreprises l’écart est assez large entre le renchérissement de leurs inputs et l’accroissement de leurs prix de vente. Cela suggère que, au cours de la période récente, certaines entreprises ont supporté une large partie de la hausse du coût des inputs sans la répercuter intégralement sur leurs clients pour l’instant. Par ailleurs, dans une analyse sectorielle, la corrélation entre l'augmentation observée du prix des inputs et celle des prix de vente, bien que positive, semble être assez faible dans l'ensemble.

Il convient de garder à l’esprit que le coût des inputs n’est pas la seule catégorie de coûts pour les entreprises (il y a par exemple aussi les coûts administratifs, les coûts salariaux ou les coûts d’amortissements). Il est donc difficile d’évaluer l’impact moyen sur les marges des entreprises belges sur la base des données d’enquête. En outre, adapter les prix de vente peut être onéreux et prendre du temps (coûts d'étiquetage ou « menu costs » en anglais), et une certaine rigidité peut se manifester au niveau des prix de vente à court terme. Ainsi une transmission plus importante pourrait se matérialiser à l’avenir. Dans ce cadre, les intentions des répondants concernant la fixation des prix de vente dans les six prochains mois ont également été examinées. Les réponses à cette question ne peuvent pas être interprétées de manière univoque et sont bien sûr liées aux opinions quant à l’évolution de la guerre. Ceci étant dit, elles suggèrent que l’augmentation des prix de vente ne s’accélèrerait pas davantage.

L'impact économique négatif ne serait pas limité au court terme

En termes de perspectives, la majorité des entreprises subissant un effet négatif (direct ou indirect) ne s’attendent pas à voir les conséquences négatives liées au conflit s’interrompre de sitôt. À peine 16 % des répondants pensent que l’impact négatif sera ressenti pendant moins de six mois. Par contre, selon 25 % des répondants, il se prolongera entre six mois et un an, tandis que, selon 36 % d’entre eux, il durera entre un et deux ans. Selon 23 % des répondants, il se fera même sentir pendant plus de deux ans. Le degré d’inquiétude quant à l’activité commerciale actuelle de l’entreprise, mesuré sur une échelle allant de 1 (peu inquiet) à 10 (fort inquiet), a par ailleurs rebondi, s’approchant des niveaux atteints lors des premiers mois de la crise du COVID-19, et ce quelle que soit la taille des entreprises considérées.

Selon les entreprises interrogées, les plans d’investissement pour les deux prochaines années vont être réduits en moyenne de 12 % à la suite des problèmes d’approvisionnement et de l’augmentation des coûts des inputs et des salaires. Par ailleurs, elles estiment que leur production ou leur prestation de services diminuera de 2 % d’ici un an. Il convient de noter que la taille des entreprises semble jouer un rôle : les plus grandes entreprises tablent sur une hausse de leur production ou de leur prestation de services d’ici un an. Quant au risque de faillite, les entreprises interrogées ne semblent pas trop inquiètes puisque 96,4 % d’entre elles n’anticipent pas de faillite à court terme, soit un niveau comparable à celui des dernières enquêtes menées dans le contexte de la crise du COVID‑19. Une vague de faillites est donc peu probable à ce stade.

[1] La présente enquête n’a pas d’échantillonnage préalable et est basée sur l'évaluation des entreprises qui décident de participer à l'enquête. Les résultats sont toutefois corrigés pour représenter le plus fidèlement possible la composition de la valeur ajoutée des entreprises belges. Il convient de noter que les services d’administration publique et de défense, les services de l’enseignement et les services de santé humaine ne sont pas pris en compte dans les résultats.